Pesquisar

Por temas

Análise Fundamentalista Análise Técnica Criptomoedas Day Trade Direction Educação Financeira Entrepreneur Estratégias Avançadas Family Finanças pessoais Imposto de Renda Institucional Investimento Automatizado Life Mercado Financeiro Outros Privacidade e Segurança Productivity Rascunho Renda Fixa Renda Variável Trade Uncategorized-

72 Comments

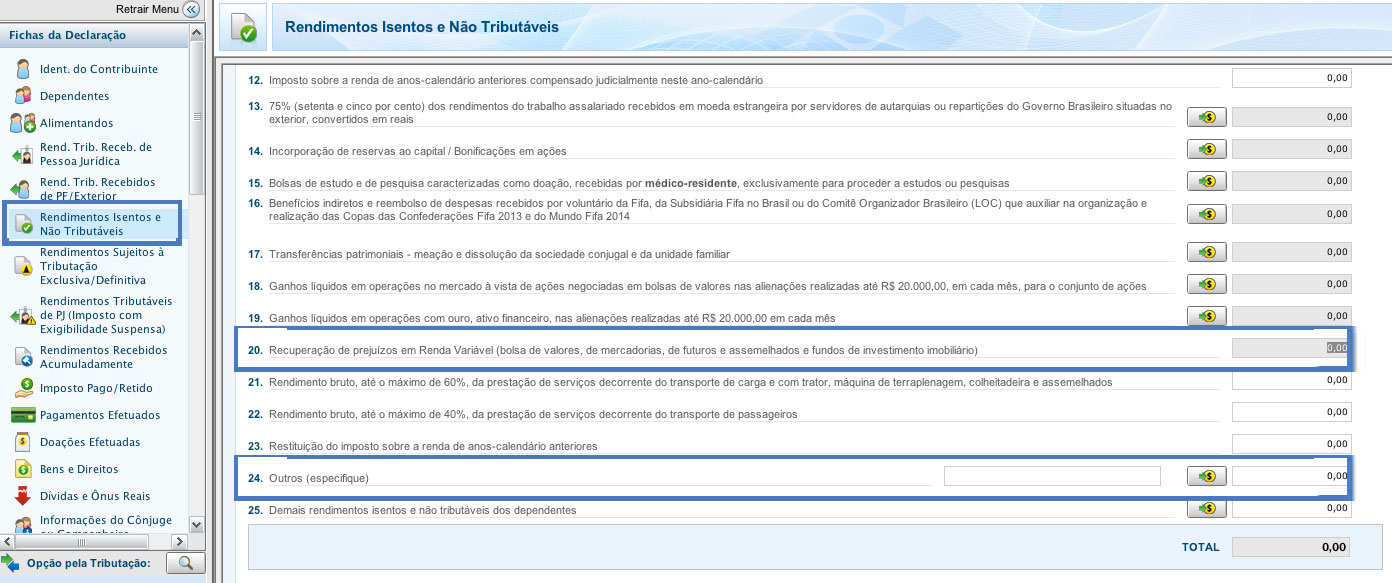

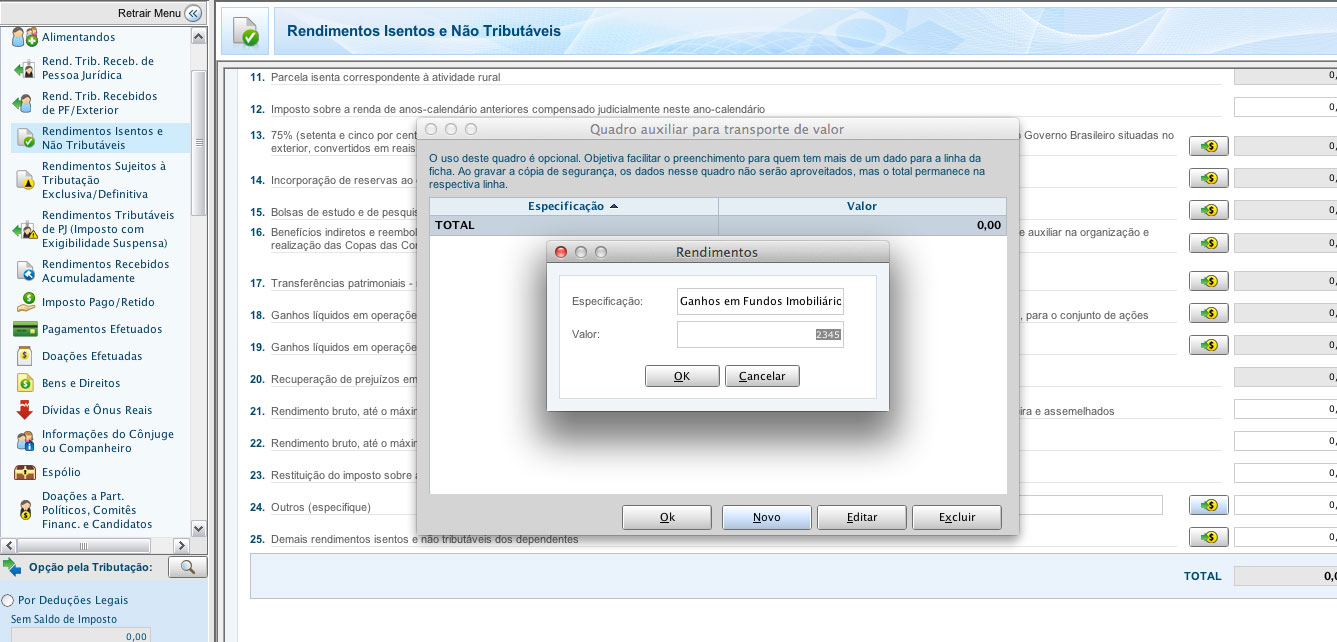

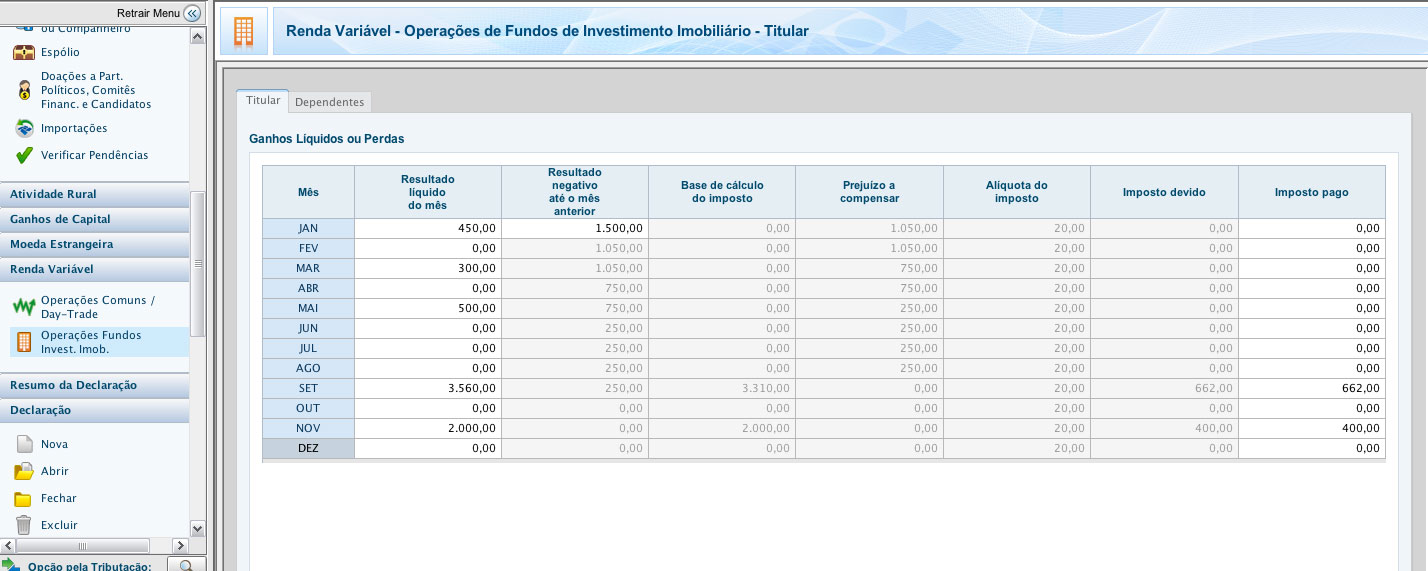

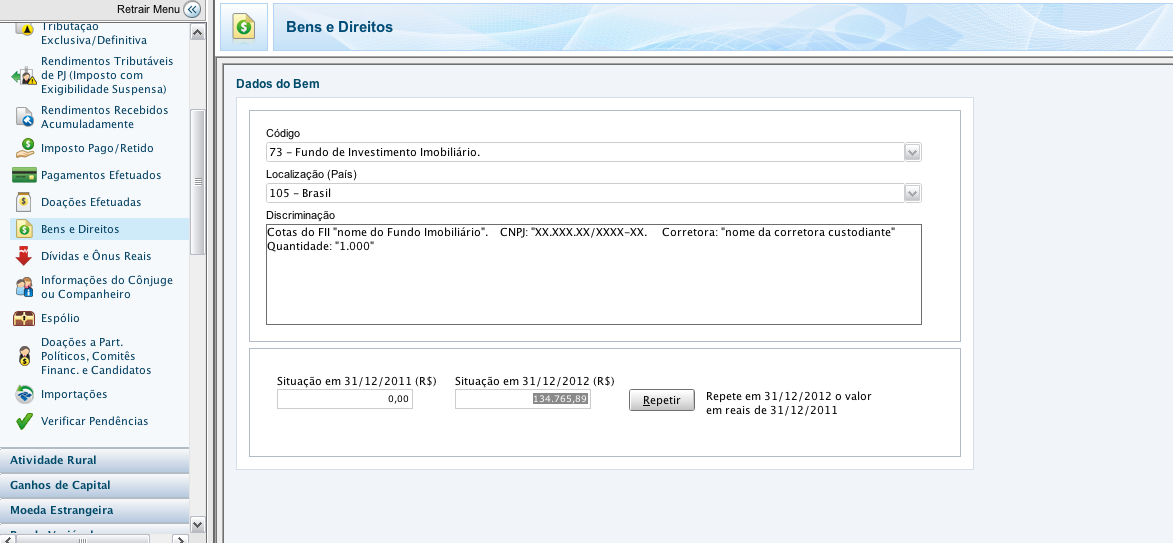

Prezado Diego, agradeço por sua orientação. Só há um problema que ainda não consegui solucionar no tocante à venda de cotas de fundos imobiliários. O programa da Receita apresenta erro que impede a gravação da declaração, quando se insere o valor do imposto retido na fonte (imposto pago/retido”, campo 3 “Imposto sobre a renda na fonte (lei n. 11.033/2004)”. Podes testar aí que verás que dá erro. Se alguém souber resolver este problema, agradeço desde já.

Olá Alesandro,

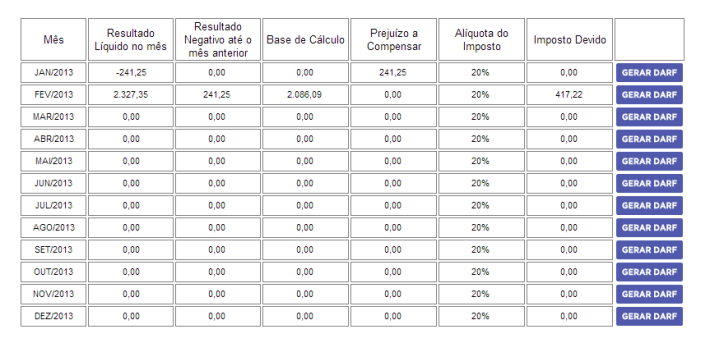

O erro aparece porque você deve ter operações em renda variável cadastradas se declarar o IRRF. Veja a imagem abaixo com o aviso dado pelo Programa IRPF: