Pesquisar

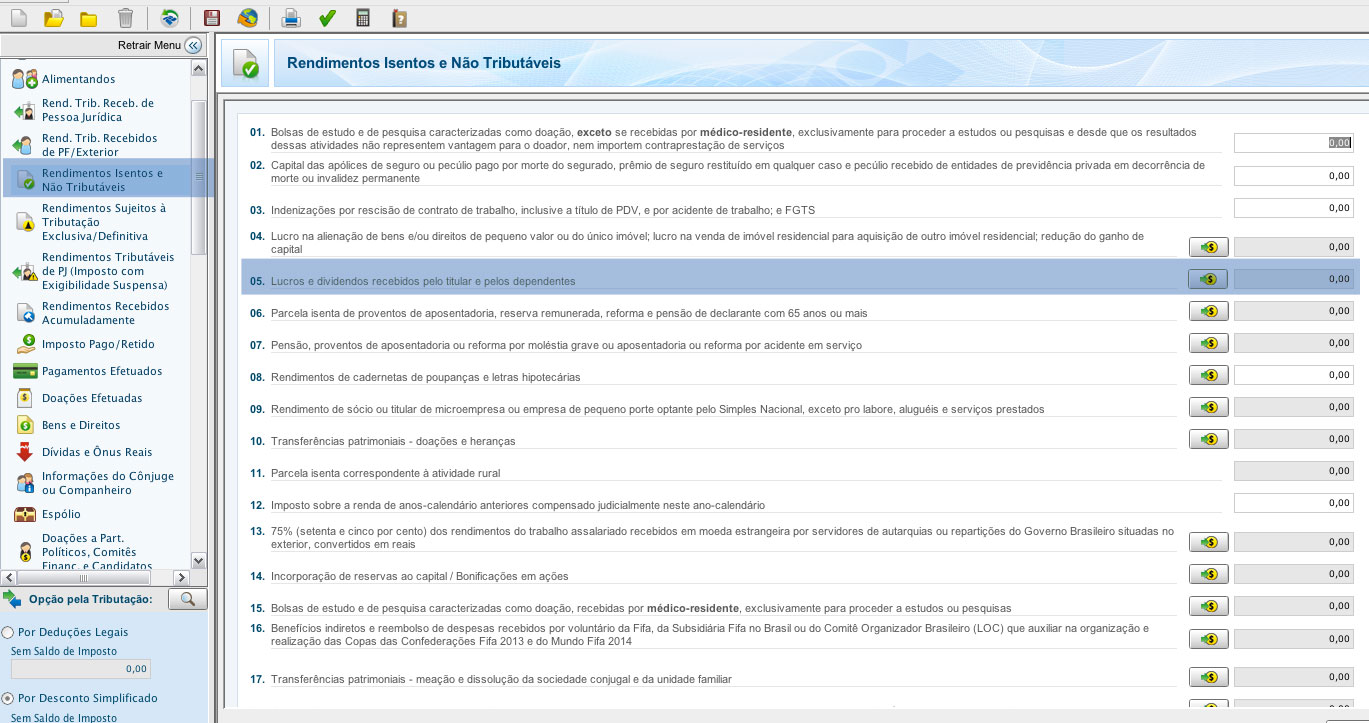

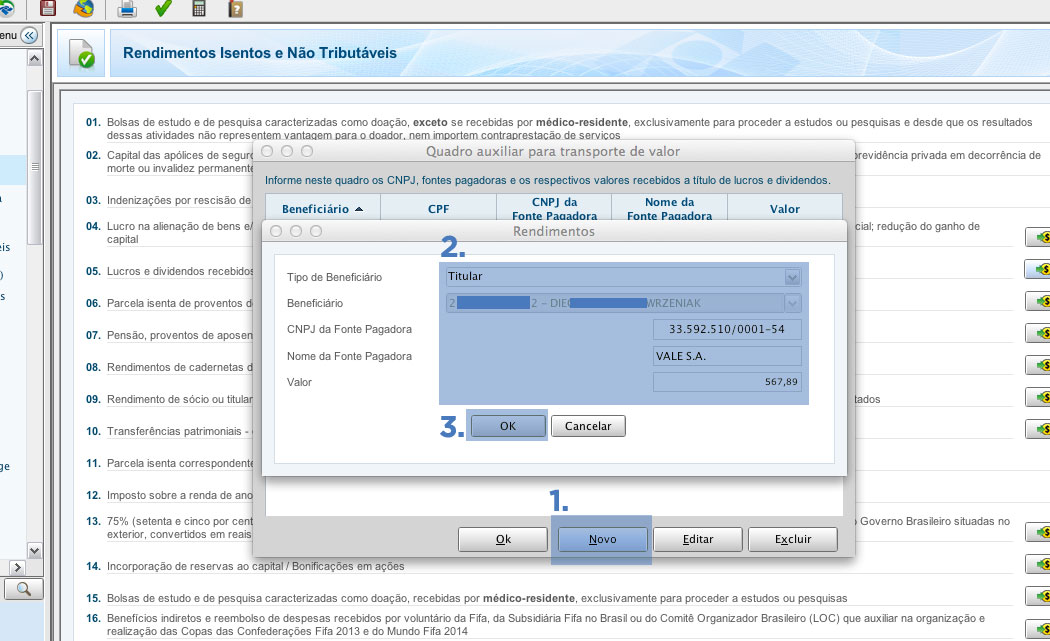

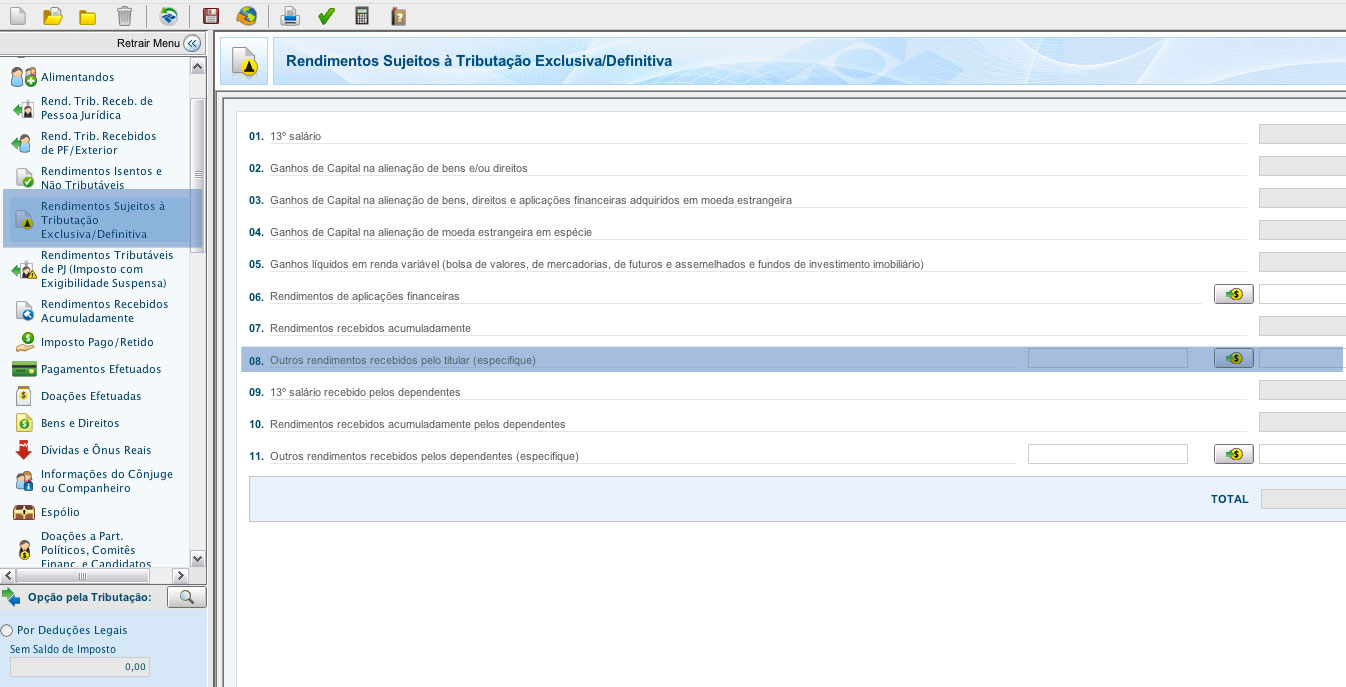

Por temas

Análise Fundamentalista Análise Técnica Criptomoedas Day Trade Direction Educação Financeira Entrepreneur Estratégias Avançadas Family Finanças pessoais Imposto de Renda Institucional Investimento Automatizado Life Mercado Financeiro Outros Privacidade e Segurança Productivity Rascunho Renda Fixa Renda Variável Trade Uncategorized-