Pesquisar

Por temas

Análise Fundamentalista Análise Técnica Criptomoedas Day Trade Direction Educação Financeira Entrepreneur Estratégias Avançadas Family Finanças pessoais Imposto de Renda Institucional Investimento Automatizado Life Mercado Financeiro Outros Privacidade e Segurança Productivity Rascunho Renda Fixa Renda Variável Trade Uncategorized-

9 Comments

Bom dia Diego, tudo certo?

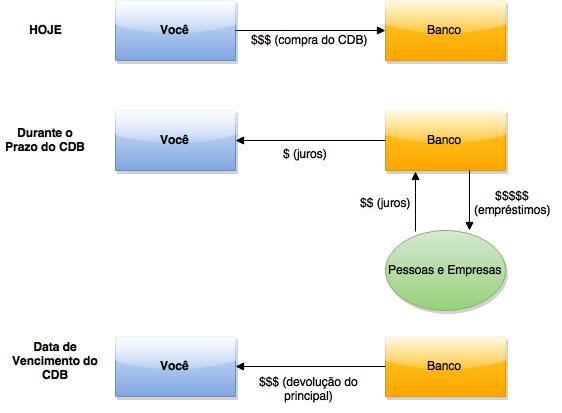

Fiquei com uma dúvida com relação ao cálculo do rendimento do CDB. A rentabilidade dos juros na aplicação é simples ou composta?

Eu tenho algumas duvidas sobre corretora.

1 tenho que pagar o que?

2 onde eu descubro quais a corretoras Habilitadas?

3 Tenho o nome restrito,posso abrir uma conta?